“열심히 저축했는데 왜 돈이 모이지 않을까?” 혹시 지금도 월급을 받으면 은행 예적금에만 차곡차곡 쌓아두고 계신가요? 냉정하게 말씀드리겠습니다. 인플레이션의 시대에 현금만 쥐고 있는 것은 가장 확실하게 내 자산을 깎아먹는 행위입니다.

짜장면 한 그릇 가격이 500원에서 7,000원이 되는 동안, 내 통장의 현금 가치는 그만큼 하락했습니다. 이제 60세 은퇴를 앞두고 있다면, 단순히 ‘돈을 모으는 것’이 아니라 **’돈이 불어나는 시스템’**을 매일매일 구축해야 합니다.

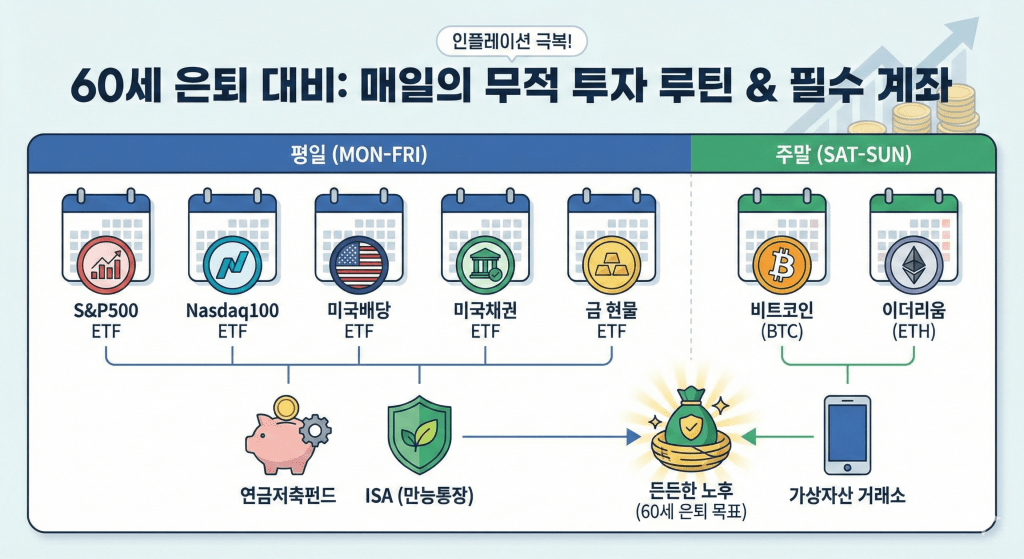

오늘은 밥 먹고 양치하듯, 매일 조금씩 미래를 매수하는 **’요일별 7일 투자 루틴’**과 이를 실행하기 위한 필수 계좌 전략을 공유합니다.

1. 왜 ‘매일’ 투자해야 할까? (Cost Averaging 효과)

주식이나 코인 시장이 무서운 이유는 ‘변동성’ 때문입니다. “쌀 때 사서 비쌀 때 팔아야지”라고 생각하지만, 신이 아닌 이상 타이밍을 맞추는 건 불가능합니다.

하지만 매일 정해진 금액(혹은 수량)만큼 기계적으로 매수하면 이야기가 달라집니다.

- 가격이 비쌀 때는 조금 사고(주식 수 감소),

- 가격이 쌀 때는 많이 사게 되어(주식 수 증가),

- 결국 평균 매입 단가가 낮아지는 효과를 봅니다.

이것이 바로 워런 버핏도 추천하는 **적립식 투자(DCA)**의 마법입니다. 우리는 이 마법을 월요일부터 일요일까지 촘촘하게 실행할 것입니다.

2. 은퇴까지 든든한 ‘요일별 7일 투자 루틴’ (예시)

이 전략의 핵심은 자산 배분입니다. 성장성(미국 기술주), 안정성(배당주/채권), 그리고 미래 자산(암호화폐)에 골고루 투자하여 어떤 경제 상황에서도 살아남는 포트폴리오를 만듭니다.

[평일: 주식 시장 개장일 – ETF 1주 모으기]

한국 시장에 상장된 미국 지수 추종 ETF를 활용하면 환전 없이 원화로, 연금 계좌에서 쉽게 투자가 가능합니다.

- 월요일 (시장 전체): 미국 S&P500 ETF 1주

- 이유: 세계 1등 기업 500개에 분산 투자합니다. 미국이 망하지 않는 한 우상향한다는 믿음의 자산입니다.

- 화요일 (기술 성장): 미국 나스닥100 ETF 1주

- 이유: 애플, 마이크로소프트, 엔비디아 등 혁신을 주도하는 빅테크 기업에 투자하여 자산 증식 속도를 높입니다.

- 수요일 (현금 흐름): 미국 배당다우존스 ETF 1주

- 이유: 주가 상승보다는 따박따박 들어오는 배당금이 목적입니다. 은퇴 후 ‘제2의 월급’을 만들어줍니다. (SCHD와 동일 지수)

- 목요일 (안전 장치): 미국 장기채권 ETF 1주

- 이유: 주식 시장이 폭락할 때를 대비한 방어막(Hedge)입니다. 금리가 인하되면 채권 가격이 올라 자산을 방어해 줍니다.

- 금요일 (실물 자산): 금(Gold) 현물 ETF 1주

- 이유: 화폐 가치가 쓰레기가 될 때 빛을 발하는 것이 금입니다. 인플레이션 헤지 수단으로 포트폴리오의 균형을 맞춥니다.

[주말: 주식 시장 휴장일 – 디지털 자산 모으기]

주말에는 주식 시장이 쉽니다. 이때는 24시간 돌아가는 크립토 시장을 활용해 적은 금액으로 미래의 가능성을 매수합니다.

- 토요일: 비트코인(BTC) 1만 원 매수

- 이유: ‘디지털 금’으로 자리 잡은 비트코인은 이제 포트폴리오에서 빼놓을 수 없는 자산입니다. 커피 두 잔 값으로 비트코인을 모으세요.

- 일요일: 이더리움(ETH) 1만 원 매수

- 이유: 블록체인 생태계의 ‘석유’ 역할을 하는 이더리움에 투자합니다.

- 이유: 블록체인 생태계의 ‘석유’ 역할을 하는 이더리움에 투자합니다.

3. 세금 아껴서 수익률 극대화! 필수 계좌 활용법

아무리 수익을 많이 내도 세금으로 다 떼이면 소용없습니다. 위 전략을 실행할 때 반드시 필요한 계좌 3가지를 소개합니다.

① 연금저축펀드 (평일 ETF 매수용)

- 용도: 월~금 ETF 매수 (국내 상장 해외 ETF)

- 혜택:

- 세액 공제: 연간 납입액(최대 600만 원, IRP 합산 900만 원)에 대해 최대 16.5% 세금을 돌려받습니다. (뱉어낼 세금을 13월의 월급으로 만듭니다.)

- 과세 이연: ETF 매매 차익에 대한 세금(15.4%)을 당장 내지 않고, 먼 훗날 연금을 받을 때 저율(3.3~5.5%)로 냅니다. 그동안 세금 낼 돈으로 재투자하는 복리 효과를 누립니다.

② ISA (개인종합자산관리계좌 – 만능 통장)

- 용도: 연금저축 한도를 채운 후 추가 매수 or 중기 자금 운용

- 혜택:

- 비과세: 발생한 수익 200만 원(서민형 400만 원)까지 세금이 0원입니다.

- 분리 과세: 비과세 한도 초과 수익은 9.9%로 분리 과세됩니다. (일반 계좌 15.4%보다 유리)

- 꿀팁: 3년 만기 후 해지하여 연금저축으로 옮기면, 이체 금액의 10%(최대 300만 원)를 추가로 세액 공제받을 수 있습니다.

③ 가상자산 거래소 계좌 (주말 코인 매수용)

- 용도: 토/일 비트코인, 이더리움 매수 (업비트, 빗썸 등)

- 주의: 코인은 연금 계좌에서 살 수 없습니다. 케이뱅크(업비트)나 농협(빗썸) 등 연동 계좌를 미리 개설하고, 매주 금요일에 주말 투자금(2만 원)을 미리 이체해두는 자동이체 설정을 해두면 편리합니다.

4. 마치며: 티끌 모아 태산은 ‘투자’에서만 통한다

“매일 ETF 1주, 주말 1만 원이 모여서 얼마나 되겠어?”라고 생각하실 수 있습니다. 하지만 이 루틴의 핵심은 금액이 아니라 **’시장에 계속 머물러 있는 시간’**입니다.

인플레이션이라는 거센 파도 속에서 노후를 지키는 유일한 방법은 내 자산을 현금이 아닌 **’가치가 상승하는 자산’**으로 바꿔놓는 것뿐입니다.

지금 당장 시작하세요.

- 증권사 어플을 켜서 연금저축펀드를 개설한다.

- 가상자산 거래소를 깐다.

- 스마트폰 달력에 ‘매일의 매수 종목’을 알람으로 설정한다.

여러분의 든든한 60세, 빛나는 노후는 오늘 점심값 아껴서 산 ‘ETF 1주’에서 시작됩니다.

(※ 본 포스팅은 투자의 아이디어를 공유하는 글이며, 모든 투자의 책임은 투자자 본인에게 있습니다.)